بررسی مهمترین عوامل مؤثر بر بازار سرمایه و روند آن در سال ۱۴۰۰

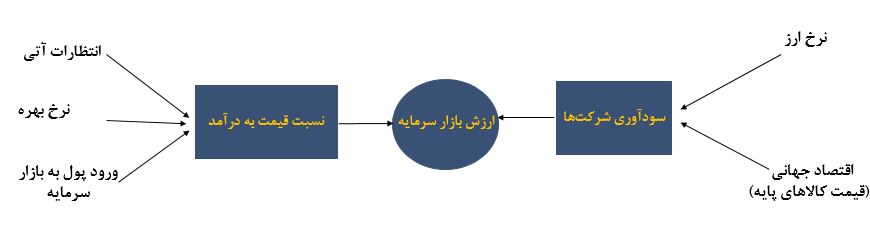

به گزارش بیدنا به نقل از صدای بورس، امیر تقی خان تجریشی، مدیرعامل شرکت سرمایه گذاری گروه توسعه ملی در وبینار « بازارها در آیینه دولت سیزدهم » گفت: عوامل اثرگذار بر بازار سرمایه در سال ۱۴۰۰ را نرخ ارز، اقتصاد جهانی ( قیمت کالاهای پایه) تشکیل می دهند.

امیرتقی خان تجریشی افزود: کاهش نرخ بهره متاثر از رشد بیسابقه پایه پولی و بازگشت انتظارات تورمی ناشی از ابهام در حصول توافق موجب رشد مستمر سه ماهه شاخص کل شد. با این وجود تغییر جهت دولت در تامین کسری بودجه از طریق انتشار اوراق موجب افزایش نرخ بهره شده که بر نزول ضرایب قیمتی و شاخص سهام موثر بوده است. علیرغم این موضوع، با تداوم پررنگ بودن انتظارات تورمی پیش بینی میکنیم افت شاخص محدود بوده و دوره اصلاح طولانی نشود. علاوه بر این انتظار داریم دولت در صورت عدم توافق و با توجه به ابعاد کسری بودجه مجدداً ناچار به رجوع به پایه پولی شود که موجب کاهش نرخ بهره می گردد. این امر در کنار رشد آتی نرخ ارز متناسب با رشد نقدینگی و همچنین پیشبینی استمرار سطوح قیمت جهانی عمده کالاهای پایه موجب بازدهی بازار سرمایه می شود.

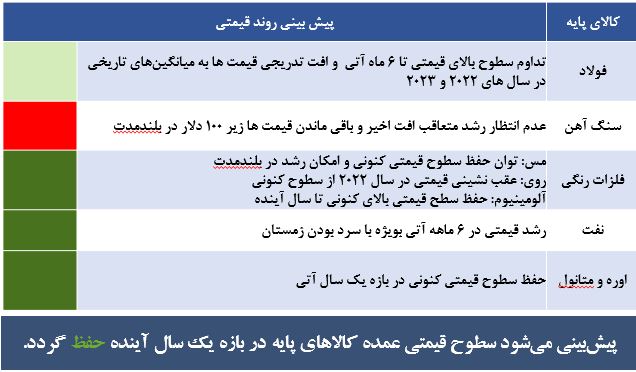

اقتصاد جهانی – قیمت کالاهای پایه

مدیرعامل شرکت سرمایه گذاری گروه توسعه ملی بیان کرد: کاهش رشد اعطای اعتبار در چین زمینه افت کالاهای پایه فلزی بویژه زنجیره فولاد را در افق میان مدت فراهم نموده است. با این وجود در رابطه با نفت و سایر کالاهای پایه در حوزه انرژی و مرتبط با خوراک گاز و زغال سنگ، پیشبینی استمرار سطوح فعلی قیمت ها و حتی تقویت آن (بویژه با سرد بودن زمستان) می شود.

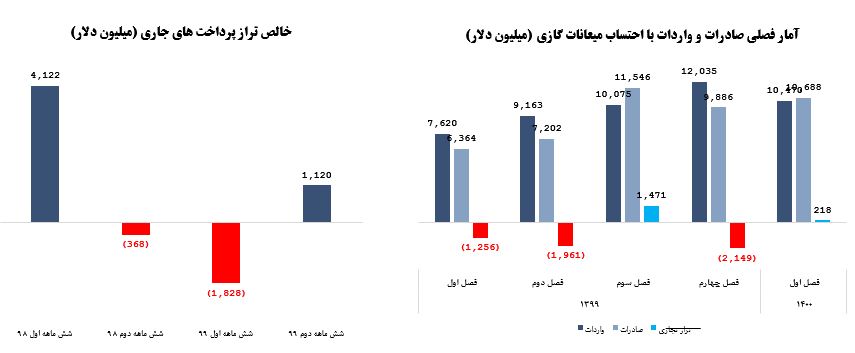

نرخ ارز- تراز ارزی کشور

امیرتقی خان تجریشی ، مدیرعامل شرکت سرمایه گذاری گروه توسعه ملی در ادامه اظهار کرد: دادههای تراز پرداخت های کشور و همچنین آمار صادرات و واردات کالا نشان می دهد که تراز ارزی کشور که در شش ماهه اول سال ۹۹ به شدت تحت فشار قرار گرفته بود، از پاییز سال گذشته بهبود قابل توجه پیدا کرده که در سال ۱۴۰۰ نیز ادامه پیدا کرده است. افزایش قیمت و حجم صادرات نفت و همچنین افزایش قیمت جهانی کالاهای پایه عمده عوامل بهبود تراز ارزی کشور بودهاند.

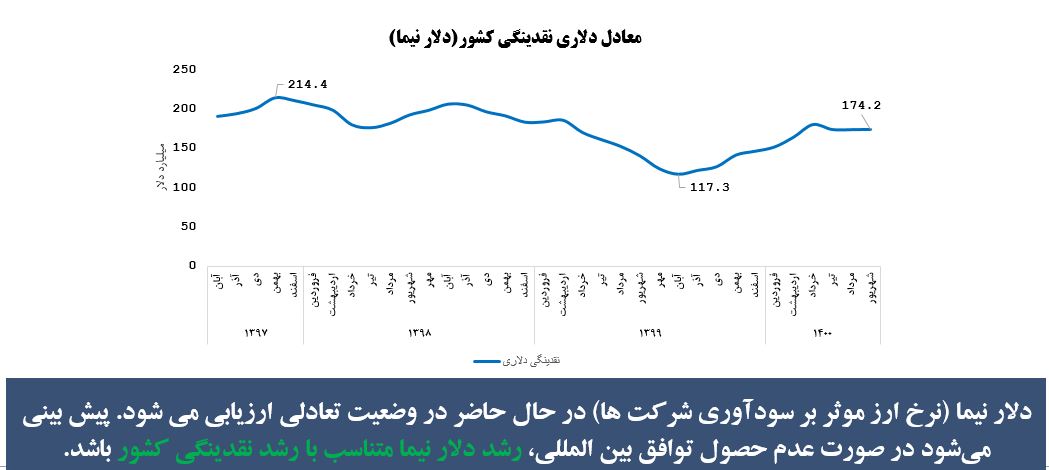

نرخ ارز- روند تغییرات نرخ ارز و نقدینگی کشور

تجریشی تصریح کرد: معادل دلاری نقدینگی کشور(بر مبنای دلار نیما) که با شروع تحریم ها در اعداد بالای ۲۰۰ میلیارد دلار در سال ۹۷ قرار داشت و به محدوده ۱۲۰ میلیارد دلار در اوج فشار ارزی سال ۹۹ افت نمود، در حال حاضر در محدوده ۱۷۵ میلیارد دلار قرار دارد که قریب میانگین سه سال گذشته است. لذا با توجه به بهبود تراز تجاری کشور که از پاییز سال گذشته شروع شد محدوده کنونی دلار نیما تعادلی ارزیابی میشود. بدیهی هست در ادامه و در صورت عدم توافق بین المللی، رشد دلار نیما متناسب با رشد نقدینگی کشور خواهد بود.

انتظارات آتی- تبدیل شبه پول به پول

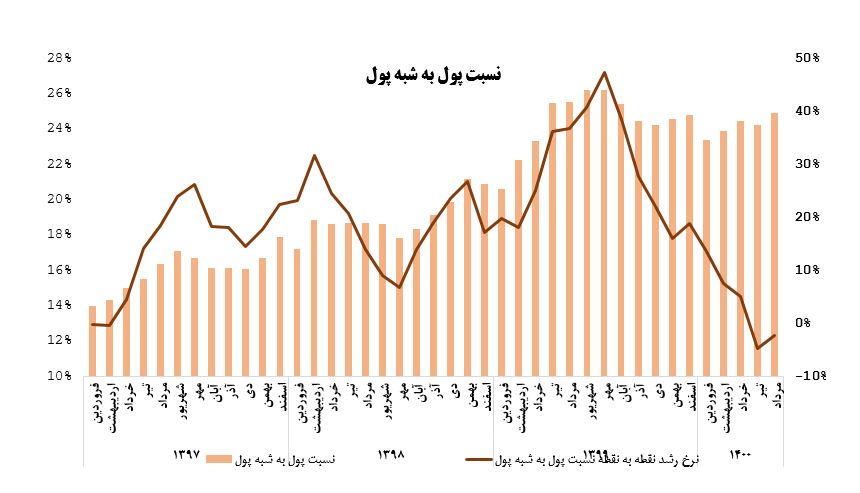

وی گفت: در رابطه با توقف مسیر نزولی تورم، بازگشت انتظارات تورمی میبایست مورد توجه قرار گیرد. پس از انتخابات آمریکا با وجود رشد زیاد نقدینگی زیاد، افت انتظارات تورمی ناشی از افزایش احتمال بازگشت به برجام، مسیر تورم را نزولی نمود.

مسیر توافقات که انتظار میرفت تا بهار به مرحله مناسبی برسد فعلا متوقف شده که این مهم میتواند در توقف مسیر نزولی انتظارت تورمی مؤثر باشد.

افزایش مجدد نسبت پول به شبه پول به نوعی منعکسکننده تغییر مسیر انتظارات تورمی در پایان بهار ۱۴۰۰ است. اگر چه نسبت به بهار سال گذشته انتظارات تورمی هنوز پایینتر است اما روند نزولی که از آبان ۹۹ آغاز شده بود متوقف شده است.

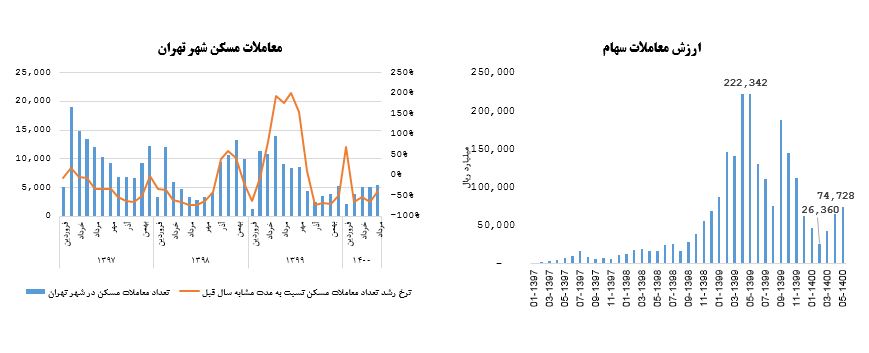

انتظارات آتی- معاملات بازارهای دارایی

امیرتقی خان تجریشی ادامه داد: از دیگر شواهد توقف روند کاهشی انتظارات تورمی، افزایش ارزش معاملات سهام در تابستان ۱۴۰۰ پس از رسیدن به کمترین میزان در بهار ۱۴۰۰ (کمترین میزان طی ۲۱ ماه گذشته) و توقف نرخ کاهش معاملات مسکن شهر تهران در ماه مرداد میباشد.

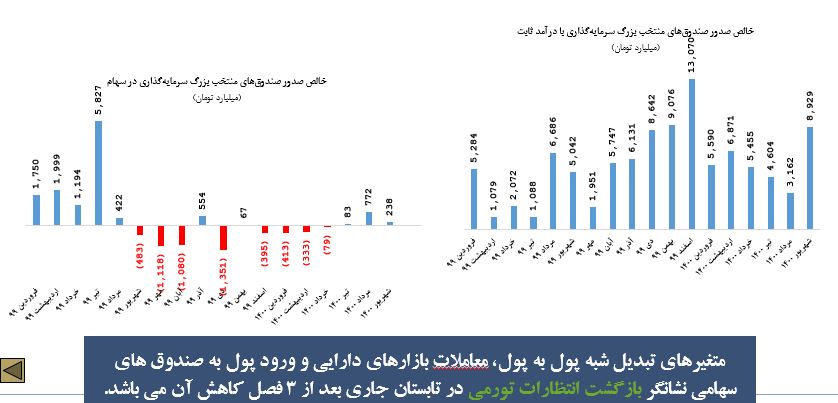

انتظارات آتی- روند ورود پول به صندوق های سهامی و درآمد ثابت

وی افزود: بررسی دو معیار شامل خالص ورود پول به صندوقهای سهامی و صندوقهای درآمد ثابت، حاکی از ورود مجدد و مستمر پول به صندوق های سهامی در تابستان ۱۴۰۰، بعد از حدود ۳ فصل خروج پول است.

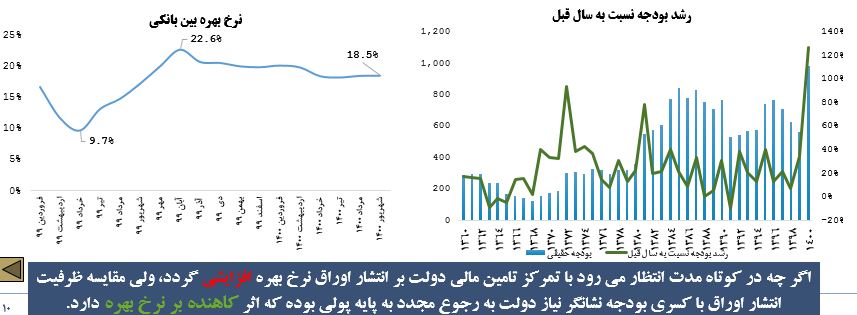

نرخ بهره- سناریوهای تامین مالی کسری بودجه

تجریشی بیان کرد: با توجه به وضعیت کسری بودجه دولت سال ۱۴۰۰ و عدم استفاده از ظرفیت فروش اوراق در ۵ ماهه ابتدای سال، دولت از طریق توسعه پایه پولی اقدام به تامین مالی نمود که منجر به کاهش نرخ بهره بین بانکی به سطوح ۱۸% شد.

با برآوردهای انجام شده، رقم محقق بودجه در محدوده ۹۵۰ تا ۱۰۰۰ همت و کسری آن (درآمدهای عمومی و نفتی منهای مجموع هزینه ها) در محدوده ۴۵۰ تا ۵۰۰ همت برآورد میشود. با توجه به برآورد ظرفیت انتشار اوراق در محدوده ۲۵۰ همت تا انتهای سال، مابقی کسری بودجه می بایست از طریق فروش سهام دولتی و یا پایه پولی تامین گردد. لذا انتظار داریم حتی اگر دولت در ماه های آتی تمرکز اصلی خود در تامین کسری بودجه را بر انتشار اوراق بگذارد (که می تواند به رشد نرخ بهره منجر شود)، در ادامه و بویژه ماه های انتهایی سال مجدداً نیاز به رجوع به پایه پولی داشته که اثر کاهنده بر نرخ بهره دارد. این پیش بینی بویژه در صورت استمرار عدم تحقق درآمدهای نفتی در بودجه تقویت میگردد.