چرا دیجیکالا و رقبایش به بورس نیامدند؟

به گزارش بیدنا، با وجودی که قرار بود اکوسیستم استارتاپی هفته نخست مرداد ماه شاهد حضور دی جی کالا در بورس باشد و بعد هم به مرور تیمهای دیگری وارد بازار سرمایه شوند، این اتفاق هنوز رخ نداده است.

از همان ابتدا که بحث حضور استارتاپ ها در بورس مطرح شد، برخی کارشناسان موضوع ارزشگذاری آنها را یکی از چالشهای این مسیر دانستند. برای مثال نیما نامداری، کارشناس اقتصادی در گفتگو با تجارتنیوز مهمترین داراییهای شرکتهای استارتاپی را از نوع نامشهود دانسته و افزوده بود که آنها عموما داراییهایی چون املاک، ماشینآلات و تجهیزات، در اختیار ندارند و در مقابل، داده، وفاداری مشتریان، نرمافزار و الگوریتمهای فنی، مهمترین داشتههای آنهاست.

به گفته نامداری، در ایران هنوز برای ارزشگذاری داراییهای نامشهود، تجربه زیادی وجود ندارد و متخصصان و کارشناسان چندانی که بتوانند برای آنها قیمت تعیین کنند، تربیت نشدهاند؛ با آغاز فرایند عجولانه برای حضور استارتاپها در بورس، ممکن است زمان لازم برای یادگیری و آزمون و خطا در این حوزه از دست برود و اکوسیستم ناچار شود با هزینه زیادی، اصول لازم را فرابگیرد.

ابراهیم گلشنی، کارشناس بازار سرمایه نیز در این مورد به تجارتنیوز گفت که برای ارزشگذاری شرکتهای داراییمحور، شاخصها و روشهای مختلفی در حوزههای حسابرسی، حقوقی و مالی وجود دارد، در مورد داراییهای نامشهود نیز در دنیا مدلها و شاخصهایی شکل گرفتهاند، ولی در ایران هنوز چندان شناخته شده نیستند.

روشهای شناخته شده در ارزشگذاری استارتاپها

پژوهشها نشان میدهند که ارزشگذاری غیرتهاجمی و برنامه رشد سالم؛ کلیدیترین عوامل رشد ارزش سهام استارتاپهاست. در مقالهای که ایدههاب در این زمینه تهیه کرده، آمده است که مبحث ارزیابی و از آن مهمتر ارزشگذاری کسب و کارهای نوپا یکی از مهم ترین مسائلی محسوب میشود که نه تنها مسئولان بلکه سرمایهگذاران و کارآفرینان نیز باید با دیدی موشکافانه به آن نگاه کنند.

ارزیابی کیفی کسبوکارها باید قابل تبدیل به ارقام باشد که از آن به عنوان «ارزشگذاری کسبوکار» یاد میشود. ارزشگذاری شرکتها معمولا با دو روش «تنزیل جریانات نقد » و «مقایسه» انجام میشود. در روش اول، کسبوکار با جزئیات و فرضیات قابل توجهی نسبت به توانایی که در تولید وجه نقد دارد، ارزشگذاری میشود.

بدیهی است که استفاده از این روش مستلزم تهیه و پیشبینی تمام صورتهای مالی برای رسیدن به جریان وجوه نقد سهم شرکت و سهامداران است. این پیشبینی نیازمند تحقیق دقیقی در مورد فرضیات بهکاررفته در محاسبات است که تخصص و تجربهی زیادی میطلبد. بنابراین پیشنهاد میشود برای استفاده از این روش از خدمات متخصصان ارزیابی دقیق و یا کارگزاران سرمایهگذاری استفاده کنید.

مهمترین موضوع در این زمینه، نشات گرفتن فرضیات به کاررفته در پیشبینی عملکرد آتی از ظرفیتهای رشد بازار و توانایی واقع بینانه کسب و کار برای دریافت سهم از این بازار است. از این رو، اساس فرضیات بر عملکرد محقق شده و پیشین کسب و کار و تخمین درست اندازه بازار و سهم رقبا بنا شده است.

مقایسه با کسب و کارهای مشابه

در روش دوم، قیمت از طریق مقایسه با کسبوکارهای مشابه مورد قضاوت قرار میگیرد. به این صورت که سرمایهگذار مثلا با مقایسه درآمد یا سود (که در این موارد به دلیل زیانده بودن شرکتها چندان دارای کاربرد نیست) شرکت سرمایهپذیر با کسبوکار مشابهی که در شرایط اقتصادی مشابه فعالیت میکند، بازهای برای قیمت شرکت تعیین میکند.

در این روش، شرکت مشابهی را که از ارزش و شاخصهای کلیدی آن مانند درآمد، سود، سود سرانه هر کاربر، درآمد متوسط ناشی از هر تأمینکننده و… مطلع هستیم، به عنوان الگو انتخاب میکنیم. از تقسیم ارزش شرکت الگو به هر یک از این شاخصهای کلیدی، ضرایبی به دست میآید که با ضرب شدن در شاخص مشابه شرکت مورد بررسی، تخمینی از قیمت را ارائه میکند. برای مثال اگر کسبوکار A به عنوان الگو، با ضریب ۲ از درآمد خالص ارزشگذاری شده است و کسبوکار B به عنوان شرکت پیرو A به حساب میآید، ارزش بنگاه B چیزی کمتر از دو برابر درآمد خالصش خواهد بود.

کسب و کارهای ایرانی و معادلهای خارجی

باید توجه داشت استارتاپهای ایرانی نمیتوانند با ضرایبی بالاتر از کسبوکارهای مشابه خارجی که به عنوان رهبر به حساب میآیند قیمتگذاری شوند؛ چرا که از نظر پتانسیل رشد، اندازه بازار و قدرت خرید تا حد زیادی محدود به بازار داخل کشور یا فارسی زبانان هستند.

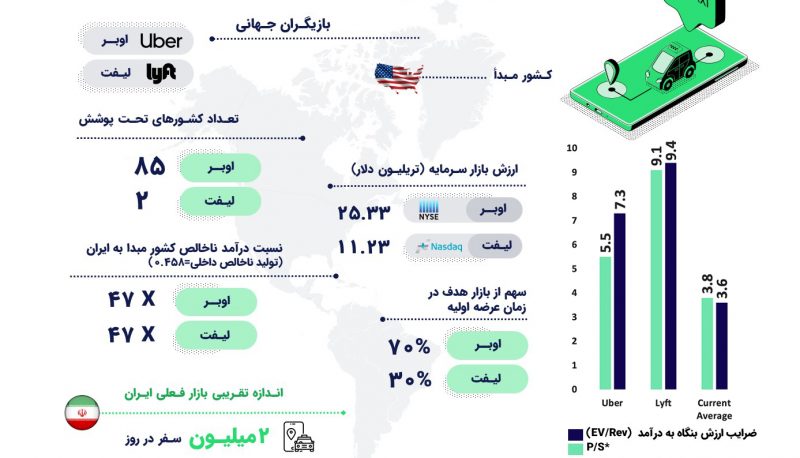

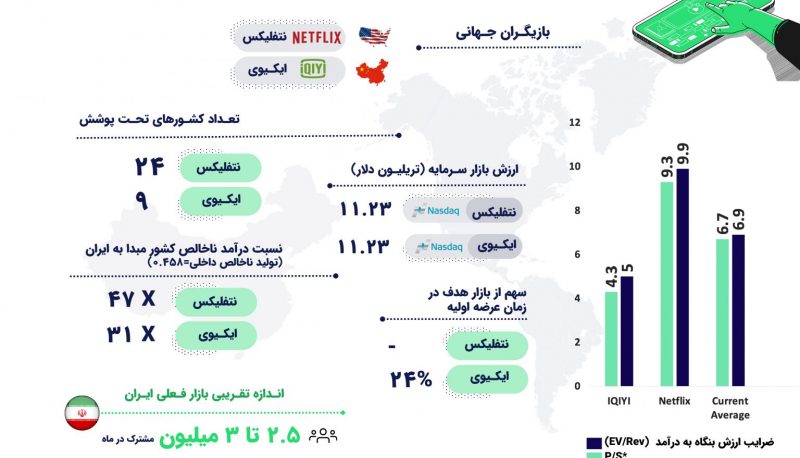

با این حال، در ادامه معروفترین نمونههای بینالمللی هر مدل کسب و کار را با مشابه ایرانی مقایسه کردهایم. ضرایب درآمد برای ارزش بنگاه در سه زمان بررسی شده است: (۱) زمان عرضه اولیه، (۲) پیش از بروز همهگیری کرونا و (۳) در تابستان ۱۳۹۹.

جدولهای زیر ماکزیمم ضرایب درآمد را که معیار سادهای برای ارزیابی حد بالای قیمت عادلانه کسبوکارهای مشابه آنهاست، ارائه میکند. در عین حال تلاش شده است با مقایسه تعداد کشورهایی که شرکت در آنها فعال است، بازار سرمایه ارائه دهنده سهام، ارزش بازار سهام، سهم استارتاپ از بازار فروش و درآمد ناخالص ملی، تفاوت پتانسیل رشد کسب و کار بینالمللی برای مخاطب تصویر شود.

عرضه اولیه استارتاپها، موضوعی مهم و پردامنه است که باید برای اثرگذاری مثبت آن بر اکوسیستم، به همه جوانب ماجرا دقت داشت.